L’IFI est un impôt indexé sur le patrimoine immobilier. Il s’applique aux ménages dont la valeur des actifs immobiliers dépasse 1,3 million d’euros. Tout savoir sur l’impôt sur la fortune immobilière : les biens imposables, son calcul, le barème, les exonérations, comment le déclarer au fisc…

Qu'est-ce que l'impôt sur la fortune immobilière ?

L'impôt sur la fortune immobilière ou IFI a fait son apparition en 2018, en remplacement de l'impôt de solidarité sur la fortune (ISF). Il s'agissait d'une des mesures emblématiques du programme d'Emmanuel Macron durant la campagne présidentielle de 2017.

L'IFI a plusieurs points communs avec l'ISF. Il s'agit d'un impôt progressif qui s'applique aux ménages aisés. Il est qualifié de progressif car le taux d'imposition augmente, par tranche, avec la valeur du patrimoine. En revanche, comme son nom l'indique, l'impôt sur la fortune immobilière est circonscrit au patrimoine immobilier, alors que l'assiette de l'ISF était plus large. Les actifs immobiliers, mais aussi le patrimoine financier (actions, obligations, devises et autres placements financiers), les meubles de valeur ou encore certains biens professionnels étaient en effet intégrés dans le patrimoine taxable.

Quels sont les biens immobiliers soumis à l'IFI ?

Dans le cadre de l'IFI sont pris en compte maisons, appartements, garages, parkings, caves et autres dépendances à usage personnel ou mis en location. Les bâtiments classés monuments historiques ainsi que les biens en cours de construction entrent également dans le patrimoine immobilier. Les terrains à bâtir et les terres agricoles et forestières sont également retenus par l'administration fiscale dans le calcul de l'IFI.

A noter, les biens immobiliers nécessaires à l'exercice de votre activité professionnelle principale (dans le secteur industriel, commercial, artisanal, agricole ou libéral) sont exonérés d'IFI. En cas de bien mixte, c'est-à-dire servant à titre personnel et professionnel, le fisc déduit du patrimoine taxable la quote-part de la valeur du bien servant à exercer votre profession.

L'immobilier détenu indirectement, via les sociétés civiles de placement immobilier (SCPI) ou les organismes de placement collectif immobilier (OPCI), tout comme les parts de sociétés civiles immobilières (SCI) entrent aussi dans l'assiette de l'IFI. La pierre papier est ainsi prise en compte y compris lorsque l'investissement est réalisé au travers d'une assurance-vie.

Dans le détail, l'assiette de l'IFI dépend de votre résidence fiscale. Si vous payez vos impôts en France, les biens immobiliers détenus en France mais aussi à l'étranger sont imposables. Mais si votre domicile fiscal se situe à l'étranger, seuls les biens détenus dans l'Hexagone sont assujettis à l'IFI. En 2024, cela ne concernait que 2% des foyers fiscaux redevables de l'IFI selon la DGFiP (Direction générale des finances publiques).

Qui est concerné par l'IFI ?

Vous êtes assujetti à l'IFI lorsque la valeur nette taxable de votre patrimoine immobilier dépasse 1,3 million d'euros.

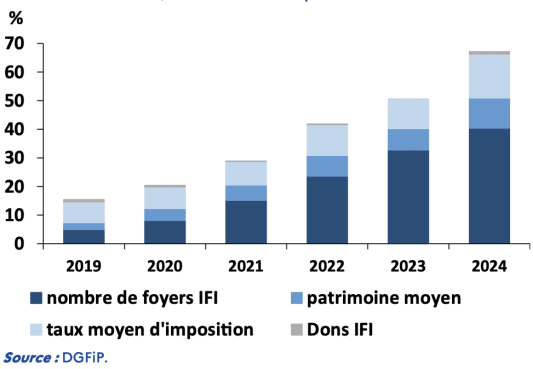

D'après un rapport de la Direction Générale des Finances Publiques publié en avril 2025, près de 186 000 foyers ont effectué en 2024 une déclaration d'impôt sur leur fortune immobilière (IFI). C'est environ 10 000 foyers de plus qu'en 2023. Cela représente un montant total d'imposition de 2,2 milliard d'euros, soit 11% de hausse des recettes sur un an. Pour rappel, 351 000 foyers étaient concernés en 2017 par la dernière campagne de l'ISF, ancêtre de l'IFI.

Toujours selon ce même rapport, les foyers redevables de l'IFI sont globalement assez âgés puisque plus de deux tiers des déclarants sont âgés de plus de 65 ans, et 37 % de plus de 75 ans.

Pour savoir si vous êtes redevable de l'IFI, vous pouvez estimer la valeur d'un bien immobilier en utilisant le simulateur en ligne « Patrim » mis en place par l'administration fiscale.

Le patrimoine immobilier s'apprécie au niveau du foyer fiscal, sans considération du régime matrimonial. Ainsi, si vous vivez en couple, marié, pacsé ou en concubinage, vos biens immobiliers et ceux de votre conjoint sont agrégés. Il en va de même pour les éventuels biens immobiliers légués à un enfant dont vous avez la charge.

Pour les jeunes mariés ou les personnes pacsés ayant opté pour une imposition séparée de leurs revenus, il est tout de même nécessaire de déclarer la totalité du patrimoine du couple au titre de l'IFI. Ce patrimoine global ne doit être déclaré que dans l'une des deux déclarations et le déclarant doit préciser l'état civil de l'autre membre du couple et son identifiant fiscal.

Comment est calculé l’impôt sur la fortune immobilière ?

Le montant de l’IFI est indexé sur la valeur nette taxable de votre patrimoine (VNTP). Ce montant est calculé par addition des éléments que vous devez renseigner vous-même dans votre déclaration d’IFI (voir ci-après). Précisément, l’administration fiscale prend en compte la valeur déclarée des biens en votre possession (ce qu’elle appelle l’actif immobilier) et soustrait les dettes afférentes signalées (le passif immobilier).

Pour pouvoir déduire une dette, celle-ci doit remplir trois conditions. Elle doit exister au 1er janvier de l’année d’imposition. Elle doit être à la charge d’un des membres du foyer fiscal. Et elle doit résulter d’un actif immobilier imposable. Font ainsi notamment partie des dettes déductibles les crédits immobiliers en cours à hauteur du capital restant dû, les dettes suite au paiement de travaux ou encore la fiscalité liée à la propriété comme la taxe foncière ou la taxe sur les locaux vacants. En revanche, la taxe d’habitation et l’imposition s’appliquant aux revenus perçus (comme les loyers) ne peuvent être soustraites de la VNTP.

Abattement, exonération et décote IFI

Certains actifs immobiliers font l'objet d'un abattement. C'est-à-dire plutôt que de prendre en compte la valeur effective de votre bien, le fisc applique une décote et n'intègre qu'une partie de celle-ci dans la valeur nette taxable.

C'est le cas de votre résidence principale, qui bénéficie d'un abattement de 30% sur sa valeur vénale. De fait, si celle-ci vaut 1 million d'euros, la Direction générale des finances publiques retient à ce titre 700 000 euros pour estimer la valeur de votre patrimoine immobilier. Vous devez calculer et déduire vous-même l'abattement. Autre exemple concernant les bois et massifs forestiers. Le montant déclaré est exonéré d'IFI à hauteur de 75%. Cette exonération est calculée automatiquement par l'administration fiscale.

Particularité supplémentaire à signaler : les actions de sociétés détenant de l'immobilier en France ne sont prises en compte que si vous possédez au moins 10% du capital de l'entreprise.

En plus de la déduction des dettes et de l'abattement sur la résidence principale, tout contribuable redevable de l'IFI peut réaliser un don au profit de certains organismes d'intérêt général. Ce don peut alors bénéficier d'une réduction d'impôt sur l'IFI de 75%, dans la limite de 50 000 euros, sous conditions. Ainsi, d'après les statistiques de la DGFiP, en 2024, 35 000 foyers à l'IFI ont indiqué avoir effectué ce type de dons pour un total de 221 millions d'euros. Un montant en hausse de plus de 6% par rapport à 2023.

Quel est le barème de l'IFI ?

Vous êtes redevable de l'IFI si la valeur nette taxable du patrimoine immobilier est supérieure à 1,3 million d'euros. Cette valeur s'apprécie au niveau du foyer fiscal et prend donc en compte tous les actifs immobiliers détenus par les personnes le composant.

Si le seuil de déclenchement de l'IFI se situe à 1,3 million d'euros, le calcul de l'imposition se fait par contre dès 800 000 euros, selon la règle suivante :

- de 0 à 800 000 euros, vous ne payez pas d'IFI sur votre patrimoine,

- entre 800 001 et 1 300 000 euros, une taxe de 0,5% s'applique,

- de 1 300 001 à 2 570 000 euros, le taux passe à 0,7%,

- entre 2 570 001 euros et 5 000 000, le taux est de 1%,

- de 5 000 001 à 10 000 000 euros, il est passe à 1,25%,

- au-delà de 10 000 000 euros, le taux d'imposition atteint 1,5%.

Exemple : Si votre patrimoine immobilier atteint 2,7 millions d'euros, le montant de l'IFI est de 2 500 + 8 890 + 1 300 euros, soit 12 690 euros au total.

Selon le rapport de la Direction Générale des Finances Publiques publié en avril 2025, près des trois quarts des foyers déclarant l'IFI ont un patrimoine immobilier imposable compris entre 1,3 et 2,57 millions d'euros. Cependant, ils ne représentent que 34% de l'IFI payé.

A noter : pour les patrimoines nets taxables compris entre 1,3 et 1,4 million d'euros, le fisc applique une décote pour atténuer l'effet de seuil. Celle-ci est égale à 17 500 euros – (1,25% x montant du patrimoine net taxable). Autrement dit la décote maximale est de 1 250 euros. Elle s'applique aux foyers au patrimoine immobilier atteignant 1,3 million d'euros.

Quel est le plafond de l’IFI ?

Les sommes prélevées par l’Etat au titre de l’impôt sur la fortune immobilière font l’objet d’un plafonnement. Ce plafond s’appréhende au vu du montant cumulé de l’ensemble de vos impôts. Dit simplement, impôt sur le revenu, prélèvements sociaux, contribution exceptionnelle sur les hauts revenus (CEHR) et IFI ne doivent pas dépasser 75% des revenus perçus l’année de l’imposition. En cas de dépassement, l’administration fiscale vous fait payer moins d’IFI que ce que l’application du barème prévoit. La différence entre votre impôt théorique et le plafond est déduite du montant de l’IFI.

Comment déclarer et quand payer l'IFI ?

En pratique, le montant de votre IFI est calculé par l'administration fiscale sur la base des éléments que vous avez renseignés dans votre déclaration d'IFI, précisément la déclaration annexe n°2042-IFI. Celle-ci doit être remplie au printemps en même temps que la déclaration de revenus. Depuis 2019, la déclaration en ligne est généralisée à tous les contribuables ayant une connexion internet. Ceux n'ayant pas d'accès internet peuvent toutefois continuer à remplir une déclaration papier.

La déclaration de revenus a lieu en avril-mai-juin 2026, pour les revenus de 2025. La date limite pour envoyer une déclaration papier est fixée au 20 mai. Pour une déclaration en ligne, l'ultimatum dépend du lieu de résidence des contribuables. Ainsi, en 2025, la date limite était fixée au 22 mai 2025 pour ceux résidant dans les départements numérotés de 1 à 19 (et les non-résidents), au 28 mai pour les départements 20 à 54, et au 5 juin dans les autres départements.

Quant au paiement de l'IFI, il doit s'effectuer après réception de l'avis d'imposition.

Nouveauté depuis 2025 pour le paiement de l'IFI

Pour les foyers qui le souhaitent, il est désormais possible d'opter pour le paiement par prélèvement de l'IFI de l'année en cours. Le prélèvement peut avoir lieu à échéance ou être mensualisé. Cette option doit être activée en ligne, sur le site impots.gouv.fr.

Pour la mensualisation, le montant total de l'IFI est alors réparti sur 10 mois, de janvier à octobre. Si l'adhésion a lieu après le début de l'année fiscale en cours, les premiers prélèvements seront majorés afin de compenser les mois non payés.

Dans quelles villes l'IFI moyen est-il le plus élevé ?

D'après les dernières données de la DGFiP, Le Gosier (Guadeloupe, 23 462 euros), le 7e arrondissement de Paris (20 057 euros) et Beauvais (Hauts-de-France, 16 962 euros) forment le podium de l'IFI moyen le plus élevé. Voici deux cartes et un tableau pour mieux visualiser la répartition territoriale de cet impôt :

SCPI, SCI, OPCI... dans un PER : quelle imposition pour l'IFI ?

Marie RIALLAND

Après une licence en droit et sciences politiques à Nantes puis un master de journalisme au CELSA en 2005 (Paris-Sorbonne), Marie Rialland s'est... Lire la suite

© MoneyVox 2020-2026 / Droits réservés