L'épargne réglementée comprend le Livret A, le LDDS, le Livret Jeune, le Livret d'épargne populaire ou encore le PEL. Taux 2026, fiscalité, plafond... Tour d'horizon des infos clés sur ces best-sellers de l'épargne.

Qu'est-ce que l'épargne réglementée ?

Comme son nom l'indique, l'épargne réglementée désigne les placements dont tout ou partie des conditions de fonctionnement sont encadrées par les pouvoirs publics. Cela peut être les conditions d'éligibilité, la somme maximum que vous pouvez placer, les modalités de versement périodique, le taux de rémunération, ou encore la fiscalité. La plupart des produits réglementés sont, en effet, exonérés d'impôt comme de prélèvements sociaux. Les intérêts sont versés une fois par an, en début d'année. Autre particularité des produits d'épargne réglementée : il n'est possible d'en détenir qu'un seul, par type, simultanément.

À l'inverse des placements non régulés qui peuvent être risqués, l'épargne réglementée est sans risque. C'est-à-dire que son détenteur est assuré de récupérer les sommes qu'il a déposées. De quoi en faire de bons produits d'épargne de précaution.

Les produits concernés, vous les connaissez probablement, voire en détenez plusieurs. En effet, font partie de la grande famille de l'épargne réglementée le Livret A, le Livret de développement durable et solidaire (LDDS), le Plan épargne logement (PEL), le Compte épargne logement (CEL), le Livret d'épargne populaire (LEP) et le Livret Jeune.

| Taux d'intérêt actuel | Plafond de versement | Encours minimum | Fiscalité | |

|---|---|---|---|---|

| Livret A | 1,50% | 22 950 € | 10 € | aucune |

| LDDS | 1,50% | 12 000 € | 10 € | aucune |

| LEP | 2,50% | 10 000 € | 30 € | aucune |

| Livret Jeune | au moins 1,50% | 1 600 € | 10 € | aucune |

| PEL | 2,00% | 61 200 € | versement initial d'au moins 225 € puis 540 € par an | impôt sur le revenu et prélèvements sociaux |

| CEL | 1,00% | 15 300 € | 300 € | impôt sur le revenu et prélèvements sociaux |

L'évolution des taux de l'épargne réglementée depuis 15 ans

Quelles différences entre livrets bancaires et réglementés ?

Le taux du Livret Distingo, du Livret Bourso +, du livret Zesto de Renault bank et autres livrets bancaires est laissé à la discrétion des banques qui créent ces produits. Elles peuvent donc appliquer des périodes de bonification ou réduire à presque 0% la rémunération de leur livret maison. À l'inverse, le taux du Livret A, LDDS... est fixé par la réglementation.

De plus, les livrets des banques ne bénéficient pas d'une exonération de fiscalité sur les intérêts gagnés. Pour comparer le rendement net d'un livret bancaire avec celui d'un livret réglementé, le client doit retirer la flat tax de 31,4%. Par exemple, imaginons qu'une banque vous propose un livret à 2% brut, cela correspond à un taux de 1,37% net. C'est ce taux net qu'il faut comparer à celui du Livret A.

Il en va de même pour les plafonds et règles de versement qui sont laissés à la discrétion des banques commerciales pour leur livret fiscalisé. C'est aussi le cas de l'usage des fonds. Si à chaque moment, quel que soit le type de livret réglementé ou non, vous pouvez récupérer votre épargne, la banque se sert indirectement de votre argent pour financer sa politique de crédit.

Dans le cadre du Livret A et du LDDS, une partie de l'épargne est gérée par la Caisse des Dépôts qui s'en sert pour financer notamment le logement social. Dans le cas des livrets bancaires, cela dépend des velléités de la banque. Certains livrets sont marketés « développement durable » ou « soutien aux entreprises régionales », d'autres n'ont pas de destination des fonds pré-établie.

Livret A : le standard de l'épargne

Alors qu'auparavant, les livrets bancaires pouvaient rivaliser avec le Livret A, ce dernier les bat désormais tous, ou presque. Créé en 1818, le Livret A est un livret d'épargne, au fonctionnement classique. Il est possible de l'alimenter par virement et de piocher dedans au gré de ses besoins, dans la limite de son plafond réglementaire (c'est-à-dire le montant maximum que l'épargnant peut verser dessus). Il est de 22 950 euros depuis 2013. Cela ne veut pas dire qu'il ne peut pas contenir un peu plus d'argent, ce, grâce uniquement aux intérêts versés chaque année par la banque.

Le taux du Livret A, qui est de 1,50% à partir du 1er février 2026 (1,70% auparavant), peut normalement changer 2 fois par an, au 1er février et au 1er août, en fonction de l'évolution de la situation économique et des décisions politiques.

Selon le dernier rapport de l'épargne réglementée de la Banque de France, paru en juillet 2025, plus de 58 millions de Français, soit environ 83% de la population, détiennent un Livret A. Ils y épargnent en moyenne 7 482 euros, un montant en hausse continue depuis plusieurs années : 7 077 euros en 2023, 6 351 euros en 2022 et 5 821 euros en 2021.

LDDS : le petit frère étiqueté « vert » du Livret A

Le LDDS (Livret de développement durable et solidaire, ex LDD), c'est peu ou prou un copier-coller du Livret A, avec un plafond plus bas, qui est de 12 000 euros. Sinon, même fiscalité, même fonctionnement, même rémunération. Il est aussi possible de détenir les deux simultanément. Même l'usage de l'épargne a une finalité semblable. Elle sert, comme l'argent sur le Livret A, à financer le logement social, la rénovation de l'habitat ancien et la construction de logements sociaux.

Toutefois, pour coller au « solidaire » de son nom, le LDDS intègre une fonctionnalité supplémentaire. Les banques où sont ouverts les Livrets de développement durable et solidaire doivent proposer chaque année à leurs clients de reverser une partie des sommes déposées à des acteurs de l'économie sociale et solidaire.

À fin 2024, l'encours du LDDS s'élevait à 160 milliards d'euros (contre 432 milliards pour le livret A), selon la Banque de France.

Le Livret de développement durable et solidaire (LDDS)

LEP : le Livret A des ménages modestes

Le Livret d'épargne populaire est également un dérivé du Livret A. Mais il s'en distingue par 3 éléments majeurs. Les conditions d'éligibilité : si tout le monde peut détenir un Livret A, le LEP s'adresse uniquement aux ménages modestes. Chaque année, leur revenu fiscal de référence est vérifié de sorte que la banque s'assure de l'éligibilité du détenteur. Le plafond de versement différencie aussi le LEP du Livret A : il est de 10 000 euros seulement pour le LEP. Et la rémunération est de 2,50% pour le LEP à compter du 1er février 2026 (contre 1,50% pour le Livret A). Il était de 2,70% auparavant.

À fin 2024, 11,9 millions de personnes étaient titulaires d'un LEP. Un chiffre en hausse sur un an (+9,1%), à mettre en parallèle avec un maintien du taux de rémunération au-dessus du Livret A et une augmentation du plafond à 10 000 euros en octobre 2023. Son encours moyen en 2024 atteignait 6 912 euros (contre 6 579 euros en 2023).

Le Livret d'épargne populaire (LEP)

Livret Jeune : pour les adolescents et les jeunes adultes

Si les jeunes ont accès au Livret A, ils peuvent en complément souscrire au Livret Jeune. Accessible aux 12-25 ans, ce livret défiscalisé permet d'épargner jusqu'à 1 600 euros à un taux généralement supérieur à celui du Livret A. En effet, alors que le taux du Livret A est le même quel que soit l'établissement, l'État donne plus de marge de manœuvre sur le Livret Jeune. Seule contrainte : que son taux soit au moins égal à celui du Livret A (1,50% à partir du 1er février 2026). Et certaines banques proposent effectivement un taux supérieur pour attirer les jeunes (voir notre relevé actualisé), ce qui est facilité par la faiblesse du plafond du livret réglementé des 12-25 ans.

Le Livret Jeune sert à éduquer les enfants et adolescents à l'épargne. Il peut aussi servir de premier compte bancaire pour enfant, dans la mesure où la plupart des banques traditionnelles permettent d'y associer une carte de retrait.

Le PEL et le CEL pour l'épargne logement

Le Plan d'épargne logement et le compte épargne logement se destinent initialement tous deux à se constituer un apport pour préparer un achat immobilier. Surtout qu'après un certain temps (18 mois pour le CEL, 3 à 4 ans pour le PEL), ils donnent accès à un emprunt à taux encadré.

Le taux de rémunération du PEL dépend de sa date d'ouverture, et reste en vigueur tout au long de la durée de vie du produit. Un PEL ouvert à compter du 1er janvier 2026 est, par exemple, rémunéré 2%. Mais certains vieux PEL, ouverts à des taux plus avantageux, peuvent encore rapporter aujourd'hui plus de 3% à leurs détenteurs. Contrairement au Livret A ou au LEP, le PEL n'est pas exonéré d'impôt, mais bien fiscalisé dès sa première année.

L'encours total du PEL s'élevait à 226 milliards d'euros à fin 2024, contre 257 milliards en 2023, soit une baisse de 12%, comparable à celle observée en 2023. Le nombre de PEL diminue également, mais à un rythme plus modéré : –9% sur un an, contre –12% l'année précédente, pour atteindre 9 millions de plans.

Ce que représente l'épargne réglementée en France

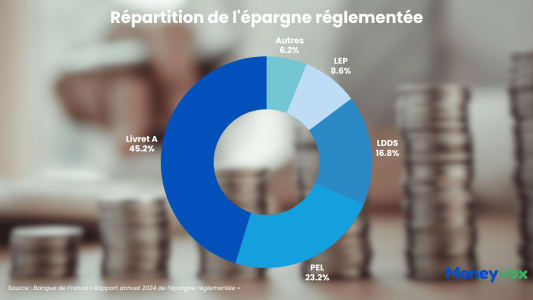

En France, l'épargne réglementée est loin d'être anecdotique. Selon le rapport annuel sur l'épargne réglementée de la Banque de France, elle représente 955,7 milliards d'euros à fin 2024, soit 15% de l'épargne financière des ménages. À lui seul, le Livret A pèse pour plus de 47% de l'encours de l'épargne réglementée.

Autre parallèle pour mesurer l'importance de cette épargne : les produits réglementés représentent l'équivalent de 62% des sommes placées en assurance-vie en euros, un autre best-seller considéré comme le couteau suisse de l'épargne. En comparaison, l'encours total sur les assurances vie en euros représentait 1 551,6 milliards d'euros à fin 2024, selon la Banque de France.

L'actualité de l'épargne réglementée

Marie RIALLAND

Après une licence en droit et sciences politiques à Nantes puis un master de journalisme au CELSA en 2005 (Paris-Sorbonne), Marie Rialland s'est... Lire la suite

© MoneyVox 2021-2026 / Droits réservés